Hace dos años, los depósitos a plazo eran un producto altamente atractivo en el sistema financiero. Incluso una financiera como Alfin llegó a pagar más de 9% de interés anual en soles, una tasa nunca antes vista. Miles de familias apostaron por dejar su dinero “amarrado” por algunos meses o años a cambio de esa rentabilidad.

Escucha la noticiaTexto convertido en audio

Inteligencia Artificial

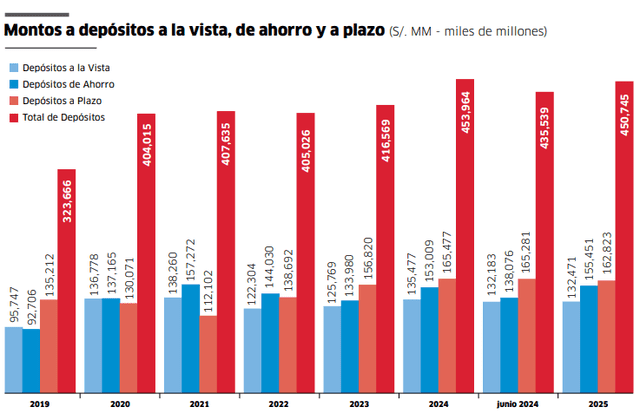

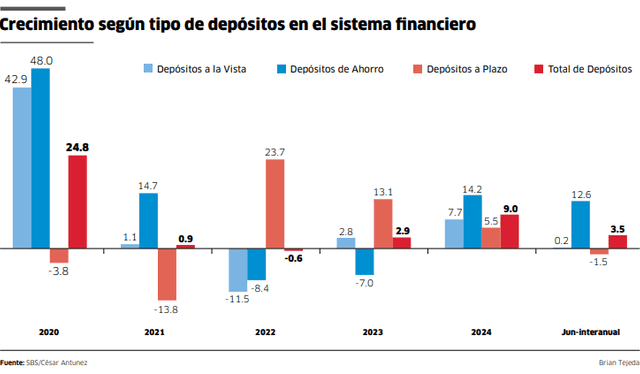

Con una inflación que disparaba la tasa de interés del Banco Central de Reserva del Perú (BCRP), las entidades financieras ofrecían buenos retornos. Entre abril de 2022 y mayo de 2023, los depósitos a plazo crecieron a ritmos de hasta 46,9% interanual. Fue el punto más alto de un ciclo que convirtió a este producto en uno de los preferidos de los ahorristas.

Ese auge, sin embargo, empezó a desinflarse desde fines de 2023, cuando el BCRP inició el recorte de su tasa de referencia. Y en junio de este año, la tendencia se confirmó toda vez que los depósitos a plazo cayeron 1,5% interanual, según datos de la Superintendencia de Banca, Seguros y AFP (SBS).

Stock total de ahorro alcanzó un récord histórico de S/454.000 millones en 2024. Foto: Andina

A diferencia de una cuenta de ahorro común, donde el dinero puede retirarse en cualquier momento pero genera poco interés, en un depósito a plazo el cliente “presta” su dinero a la entidad financiera por un periodo fijo. Puede ser un mes, un año o más. A cambio recibe una tasa más atractiva.

La desventaja es que, salvo casos de emergencia, no se puede retirar el dinero antes del plazo pactado sin perder parte de los intereses. Por eso se consideran una opción de ahorro menos líquida, pero más rentable.

En los últimos tres años, esa mayor rentabilidad fue lo que empujó el boom. Sin embargo, hoy las condiciones parecen haber cambiado. La razón de fondo está en la política monetaria. Tenemos una inflación controlada (1,7%), incluso por debajo de países desarrollados. Con ello, el Banco Central de Reserva ha llevado su tasa de referencia a 4,5%, aunque inamovible en los últimos tres meses, pero es probable que la reduzca una vez más.

Esa tasa es clave porque funciona como el “precio” del dinero. Cuando baja, los créditos se abaratan, pero también se reduce lo que los bancos pagan por captar ahorro.

“Como el crédito es más barato, también las tasas de depósito son más bajas. Es una relación directa”, explica César Antúnez, economista especializado en finanzas a este diario. Además, añade, “la liquidez que ha generado el retiro de los fondos AFP y la liberación de CTS ha llenado de dinero al sistema financiero. Y cuando hay tanto dinero disponible, a los bancos ya no les urge subir las tasas”, apuntó.

El cambio en el comportamiento del ahorrista

En el último año, los depósitos de ahorro, que te brinda un acceso inmediato a tu dinero, crecieron vigorosamente a 12,6% interanual hasta superar los S/155.000 millones en junio de 2025, mientras los depósitos a plazo retrocedieron (-1,5%).

Los depósitos a la vista —aquellos que permiten mover el dinero con tarjeta o transferencias en cualquier momento— se mantienen prácticamente planos. Cerraron el 2024 con un buen pie (7,2%) y en junio interanual , apenas 0,2%.

El resultado es que los peruanos no han dejado de ahorrar. Prueba de ello es que el stock total alcanzó un récord histórico de S/454.000 millones en 2024, frente a los S/417.000 millones del año anterior, resalta Antúnez. Lo que ha cambiado es la forma de hacerlo. Es decir, menos dinero amarrado a un plazo fijo y más dinero disponible de inmediato.

“Lo que está pasando en los últimos 12 meses es que la gente prefiere más guardar en ahorros que a plazos. Hay una mayor preferencia por liquidez inmediata. Actualmente la gente prefiere sacrificar un poco de rentabilidad por tener liquidez inmediata. Eso permite usar el dinero para un negocio, comprar un terreno, financiar un departamento o pagar deudas”, explica.

Arturo García, profesor de Finanzas en Esan Graduate School of Business, sostiene que hay dos factores que explican la migración. “Uno, el incremento de las bolsas internacionales y de la Bolsa de Lima, que hace más atractivos los fondos mutuos de renta variable o mixta que ofrecen mayores rentabilidades”. Y dos, dada la desaceleración de la inflación, la baja de la tasa de referencia, que reducirá cada vez más la rentabilidad de los depósitos a plazo”.

En paralelo, han surgido productos alternativos. Entre ellos destacan, según refiere, las rentas privadas ofrecidas por compañías de seguros, que pagan entre 5% y 8% anual con cuotas mensuales, aunque el capital debe permanecer inmovilizado. “La diferencia es que su plazo es no menos de un año. Las compañías de seguros son más atractivas que los depósitos a plazo”, refiere.

También los fondos inmobiliarios, que invierten en complejos residenciales, industriales o logísticos y reparten rentas trimestrales a sus participantes. “Permite que la persona reciba un flujo periódico trimestral y además mantiene su capital inmobiliario, que lo protege de inflación y que incluso podría apreciarse. Son productos alternativos de inversión muy atractivos”, acota García.

Antúnez menciona otras opciones que ganan espacio, como los bonos fraccionados o incluso el factoring de facturas MYPE, donde los retornos pueden llegar al 12% o 25%, aunque con un mayor riesgo.

¿Se acabó el boom de los plazos fijos?

Las tasas de 8% y 9% que se vieron en 2022 y 2023 no volverán, al menos pronto, refieren ambos expertos.

“Definitivamente no. La inflación se ha desacelerado y la tasa del BCR seguirá bajando. Lo que veremos son tasas en torno al 6% en microfinancieras, que son las que pagan más”, explica Arturo García.

Antúnez coincide en que “ve difícil que lleguen al 7% u 8%”, toda vez que el rango más probable es 5% a 6%, sobre todo en cajas municipales ”. Pese a la pérdida de brillo, los depósitos a plazo siguen siendo fundamentales para el sistema financiero porque representan una fuente de fondeo (origen de un capital que un banco utiliza) barata.

Al cierre de junio del 2025, los bancos concentraron el 82,9% de los depósitos totales, seguidos por el Banco de la Nación (8,3%) y las cajas municipales (7,4%). Aunque pequeñas en cuota de mercado, las cajas son las que hoy ofrecen las tasas más atractivas, como Caja Huancayo, que promociona un 6% anual para plazos de más de un año, según datos revisados por este diario.

Si nos remitimos al perfil del ahorrista, según recuerda Antúnez, los sectores socioeconómicos C y D son los que más migran hacia cuentas de ahorro simples porque cualquier alteración en su empleo o ingresos los obliga a disponer del dinero de inmediato, tomando en cuenta que el poder adquisitivo (de compra) aún sigue por debajo del 9%. Es decir, con los ingresos de los trabajadores al menos en Lima Metropolitana se compran menos bienes y servicios que en 2019.

En cambio, los sectores más holgados como el A y B tienen más margen para mantener depósitos a plazo u optar por alternativas de inversión más sofisticadas. En todos los casos, el patrón común es que los peruanos siguen guardando dinero. “El año pasado hemos alcanzado un máximo de US$100.000 millones en monto total de depósitos y S/153.00 millones en depositos de ahorro. Esto quiere decir que el peruano sigue ahorrando, no usa todo en el consumo o inversión. Piensa en el ahorro de corto y largo plazo”, explicó el especialista.

Comportamiento distinto en empresas

Hay una diferencia importante entre el comportamiento de familias y empresas. Por ejemplo, cuando una persona necesita financiarse, suele usar primero sus ahorros. “En cambio, una empresa muchas veces prefiere endeudarse con un banco, porque el costo de financiarse con crédito puede ser menor que usar su propio capital”, señala Antúnez.

Esa lógica se cumple sobre todo en medianas y grandes compañías, que prefieren conservar liquidez para proyectos futuros. “Microempresas no porque ahí dicen: voy a usar todo mi capital y cuando me falte recién voy a financiarme”, agregó.

La economía peruana cerró el 2024 con un crecimiento de 3,3%. Para este año, el consenso del mercado se ubica en torno al 3%, mientras que para el próximo año, período electoral, en 2,6%. Esta reactivación, a juicio de los expertos, consultados es un impulso para el sector financiero.

“Ha habido una recuperación auspiciosa en bancos, financieras y cajas municipales. Cajas rurales están mal. Ahora hay un componente nuevo que les genera mayor utilidad a los bancos como las billeteras digitales Yape y Plin”, finalizó.

Impacto de un octavo retiro AFP en depósitos a plazo

En la Comisión de Economía del Congreso de la República descansa una veintena de proyectos que buscan liberar los fondos privados de pensiones por hasta S/21.400 (4 UIT). “Cuando se liberan esos fondos, un tercio iría a consumo, otro a pago de deudas y a instrumentos financieros, entre ellos depósitos a plazo”, estima Arturo García, tomando en cuenta la experiencia previa.

De tener luz verde en este 2025, parte de ese dinero podría reforzar momentáneamente los depósitos a plazo, aunque la tendencia de fondo seguirá siendo la migración hacia productos más líquidos y rentables. Antúnez no cree que sea el fin de los depósitos a plazo debido a que aún está pendiente esta posibilidad de retirar el dinero.

Arturo García, docente de Finanzas en ESAN

“Con un eventual del retiro AFP, yo creo que va a haber una migración de depósitos de ahorro a depósitos a plazo y en la medida que los mercados financieros sigan al alza, a fondos mutuos”

César Antúnez, economista especializado en Finanzas

“Lo que está pasando en los últimos 12 meses es que la gente prefiere más guardar en depósitos de ahorros que en los de plazos. Hay una mayor preferencia por liquidez inmediata”